如何计算分级基金的整体折溢价率

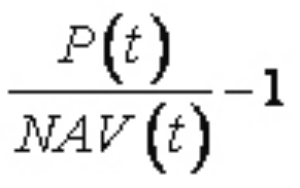

本栏目旨在为基民提供涉及基金计算方面的知识,以便大家在投资基金时参考。 天相投顾 闻群 兰生荣 在投资于具有份额配对转换机制的分级基金时,投资者可根据场内A类份额、B类份额的市场价格,计算分级基金整体的折溢价率,获取相应的投资机会。配对转换是指分级基金份额的拆分及合并业务:拆分是指持有人将基金基础份额按照约定比例,拆分为场内A类份额和场内B类份额的行为;合并是指持有人将其持有的场内A类份额与B类份额按照约定比例合并成基金基础份额的行为。由于A类、B类份额在场内上市交易,因此分级基金整体也可能存在折溢价,投资者可根据折溢价的具体情况,判断是否进行套利及套利方式。借助份额配对转换机制进行套利,具体可分为两种套利方式:折价套利和溢价套利,两种套利方式均为短期操作行为。首先,我们定义分级基金的整体折溢价率F: F= = 其中, 表示分级基金整体的份额净值, 表示分级基金整体的交易价格, 表示分级基金A类份额的交易价格, 表示分级基金B类份额的交易价格, 、 分别表示A类、B类份额的占比。 下面以某分级基金为例,说明如何计算分级基金的整体折溢价率。 假定T日,A类份额的收盘价为1.031元,B类份额的收盘价为0.828元,A类份额、B类份额的基金份额配比为1:1,当日该分级基金的整体单位净值为0.94元。那么该分级基金整体的交易价格为(1.031+0.828)/2,即0.9295元,因此,该分级基金整体T日的折溢价率=(0.5*1.031+0.5*0.828)/0.94-1=1.12%。 假定某投资者决定在二级市场买入100份A类份额、1份B类份额,同时需向交易券商支付一定的费用(一般不超过3%。,这里假定投资者支付的佣金为3%。),即55.77元。T+1日提交合并申请,合并为200份分级基金基础份额。再过一个交易日即T+2日,申请赎回该分级基金基础份额,当日的分级基金整体的份额净值为0.969元,200份即193.8元,赎回费率为0.5%,赎回成本为0.969元,那么,从T到T+2日的操作过程中,投资者可获得利润=193.8-103.1-82.8-0.5577-0.969=6.3733元。 溢价套利与上述情况及操作方向相反,具体来看,溢价套利即当分级基金整体出现溢价时,投资者可先申购基础基金份额,然后分拆成A类份额和B类份额,在二级市场卖出两类份额实现套利。 假定T日,分级基金整体的份额净值为1.03元,当日A类、B类份额的交易价格分别是1.033元、1.055元,那么该基金整体的交易价格为1.044元,T日该分级基金整体的溢价率为1.36%。假定某投资者决定申购2000份该分级基金基础份额,两份即2060元,申购费率为1.2%,申购成本为24元(用内扣法计算)。T+2日申请拆分,拆成100份A类份额和100份B类份额。T+3日在二级市场卖出A类、B类份额。假定T+3日A类、B类份额的交易价格分别为1.03元、1.215元,此时需向交易券商支付一定的费用,支付的佣金为6.735元(假定佣金为3%。),那么,从T到T+3日的操作过程中,投资者可获得利润154.265元。 需要注意的是,利用份额配对转换机制进行套利时,也存在风险:完整的份额配对转换,一般需要几个交易日才能完成,若在操作过程中,分级基金整体的期初交易价格与期末份额净值的差价小于支付费用的成本,则可能导致套利失败,这需要投资者对市场具备一定的判断能力并抓住机会进行操作。 相关文章: 最新文章: |