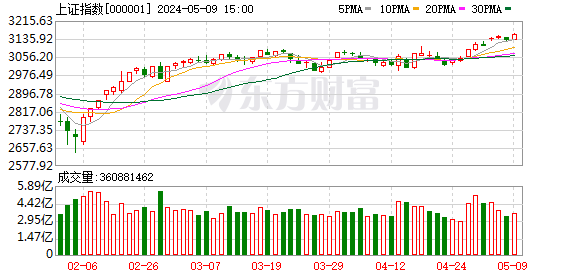

沪指探底回升尾盘顽强翻红 2800点失而复得

【收盘播报】沪指探底回升,尾盘顽强翻红,2800点失而复得。

沪指今日上演探底回升好戏,早间开盘冲高后一度跳水,最低下探至2780.76点,创逾两个月新低。之后股指震荡企稳,午后发力反弹,尾盘顽强翻红,收涨0.26%,报2822.44点,2800点失而复得。但市场成交量依然低迷,两市合计成交仅有3867亿元,行业板块涨跌互现。 对于后市大盘走向,各大券商纷纷发表观点。 国信证券:下半年风格重归成长 国信证券策略团队认为,影响股市的关注点有几个:国内经济增长预期差;宏观政策取向预期;短期调控手段和长期改革目标的取舍;美联储升息节奏。 市场逻辑已经发生两大关键变化: 一是国内基本面预期。国内来看,市场逻辑由过去的经济越差市场越好(流动性宽松)已经切换到经济越好市场越好(汇率稳定、资本外流压力减弱、风险偏好回升). 二是美联储升息节奏。海外因素对A股的影响程度越来越大,A股走势很大程度上要受到美联储加息进度的影响。 二季度之后经济复苏变数加大,关注投资增速。从分项来看,由于消费属于滞后变化且波动较小,出口目前对经济的拉动力度也不大。对短期经济趋势的判断,主要取决于对投资增速的判断,而今年一季度固定资产投资增速由2015年的10%回升到10.7%,但4月固定资产投资增速为10.5%,较1季度回落。 其中地产投资是此轮投资回升的主要拉动力量,但二季度地产投资可持续性分歧加大。“补短板”是稳增长与供给侧改革一致的突破口,这种情况下基建投资有望成为新亮点,最直接的是资金来源明显改善;政府上调赤字率目标;地方政府投资的积极性也有所提高。 虽然政府投资不一定能带动民间投资,但资金入市的迹象明朗。若要有效引导资金“脱虚入实”,扩大民间投资,必须提高民间投资的回报预期。 对2016年上市公司的盈利状况,国信证券预测全部A股(剔除金融、两油)营业收入同比增速4%左右,毛利率提升至18.7%左右,净利润同比增速8%左右。 目前板块估值分化,主板估值回落至均值以下,13倍左右,较历史均值低30%左右;但中小板和创业板仍在高位,在44倍和62倍左右。 “下半年风格重归成长”,国信证券表示,维持年度策略的这一判断,前提是地产销售见顶回落;利率回升;估值压力进一步消化。 具体而言,国信证券建议关注基建和环保板块,水利、环境和公共设施管理是基建投资的主要方向。 关注深港通、A股入MSCI等新事件驱动主题,从深港通的投资机会来看,可以从三个角度来挖掘: 一是深市A股独有板块:与沪港通相似,深港通将令外资得以进入中国市场独有的子板块。A股市场白酒、医疗保健、传媒娱乐的比例较高,这些行业的公司具有稀缺性价值。 二是QFII青睐的个股:根据沪港通交投最活跃的个股情况,外国投资者的买盘集中在金融、房地产、资本品等几个板块,这与目前QFII的偏好一致。深港通为外国投资者提供了投资他们所看好个股的另一渠道。 三是港股中的A/H折价股:深市共有17只A/H两地上市个股(远少于沪市的69只),其中大多数已经比其相应的H股更昂贵。 中信证券:在不确定中寻找确定,拥抱逆周期 中信证券表示,风险偏好是影响今年A股走势的关键,建议以逆周期思维寻找确定性主线。 下半年风险与盈利双升,市场难有单边行情。业绩弹性和无风险利率波动性有限,风险偏好是影响今年A股整体走势的关键,风险进入下半场后,信用(有序打破刚性兑付)和汇率(人民币贬值风险后置)将成为压制A股风险偏好的重要因素。 信用和汇率风险是抬升下半年股市风险溢价(ERP)的主要因素,其中前者更重要。 一方面,基于政策上去产能发力和信用债到期节奏两个维度判断,产能过剩行业主导的信用风险还将持续释放,且未来2-3个月压力比较大,违约事件增多和评级下调大潮对A股依然有负面影响,其剧烈程度与短期流动性紧张程度正相关。 下半年货币政策目标将逐步从经济风险(增长、通胀)向金融风险(流动性、汇率、信用)转变,在其有能力、意愿和空间保持流动性平稳的假设下,信用风险对A股的整体冲击可控。 另一方面,人民币贬值的汇率风险被后置,并没有消除:综合美联储加息时点、杭州G20会议、人民币加入SDR生效等事件判断,四季度人民币贬值压力较大。 上市公司盈利和“国家队”成为市场主要支撑。一方面,经济和盈利非典型复苏,预计全部A股2016年盈利增速将小幅回升至2.2%,其中非金融板块回升较明显。另一方面,虽然操作看似无规律,但“国家队”的边际定价能力在增强。这些因素为A股提供了宝贵的安全边际和支撑。 中信证券建议:“在不确定中寻找确定,拥抱逆周期”。风险下半场,市场波动依然较大,确定性的价值提升,建议以逆周期思维寻找确定性主线。 一方面,周期处于下行阶段,经济内生增长动力不足,逆周期政策确定性高,推荐逆经济周期的基建产业链。 基建是典型的逆周期政策主线,其投资增速较高,订单和资金确定性强,相比其它投资更有韧性,产业链上看点较多。传统领域建议关注交通、水利和能源,看好海螺水泥、伟星新材、苏交科;新基建领域看好PPP落地催化的城轨和污水处理,推荐康尼机电、鼎汉技术、华控赛格、碧水源. 中国处于金融周期下半场,去产能、去杠杆的逆周期调控政策导向明确。 一是剩者为王,去产能利好过剩行业领军企业,推荐中国神华、西山煤电、宝钢股份;二是去杠杆提升不良资产供应,而本轮不良资产处置将更市场化,加上“债转股”等政策逐步落地,不良资产处置链景气水平明显提升。站在这一角度,关注行业龙头中国信达(港股)、中国华融(港股). 另一方面,本身增长韧性高的主线相对吸引力会增强,推荐成长相对确定的盈利增强型组合。 下半年风险溢价抬升的背景下,成长股投资最大的烦恼是潜在的大幅回撤,而盈利性是缓解烦恼的良方。以成长性为本,以盈利性做增强,打破市场目前偏好用被动低成长白马防御的模式,基于财务模型筛选,推荐组合三垒股份、美盛文化、聚龙股份、开尔新材、汉鼎股份、华资实业. 在增速韧性较强的消费板块中,推荐“宝贝经济”主线。 一是,数量、质量、杠杆三大效应驱动婴童消费高增长; 二是,时点上周期性的第四轮“婴儿潮”和全面二胎政策催化的补偿性生育高峰叠加,短期数量效应更明显。关注寓教于乐、家庭体验业态、大动漫生态系统三条主线:个股关注恒安国际、邦宝益智、锦江股份、骅威文化. 国泰君安:以退为进,或迎来凌厉的反弹 国泰君安的中期策略会认为,双重“去杠杆”将继续限制短期A股市场的估值空间,但这也将为之后的市场反弹储备更多的超预期空间。 宏观分析任泽平团队表示,随着房地产投资、库存、出口等触底,经济增速换挡的第三阶段完成,从快速下滑期进入缓慢探底期。当前是周期性触底,而非结构性触底。未来1-2年政治经济周期下,短期W型,中期L型。随着经济企稳、货政回归稳健、菜价降、猪价接近见顶、美联储加息预期调整,通胀温和。 供给侧改革方面,货币政策从宽松转入中性观察。财政政策兜底,近期政策尝试通过加杠杆移杠杆来去产能、去库存。面对地方融资平台、产能过剩国企、三四线房企等三大资金黑洞,对策分别是债务置换、债转股、刺激地产。 大类资产方面,股市休养生息,业绩为王,寻找真成长。债市休整。房市分化,从一线向二三线及大都市卫星城蔓延。美元阶段性见顶但仍在强势周期。 策略分析乔永远团队提出“以退为进,等待年内的第二次买点”。 他表示,实体+金融双重“去杠杆”正在成为推动市场逻辑演绎的重要边际驱动力量。实体“去杠杆”体现为供给侧改革。金融“去杠杆”体现为信用风险爆发与股票监管趋严。双重“去杠杆”将继续限制短期A股市场的估值空间,但这也将为之后的市场反弹储备更多的超预期空间。中期看,2016年三季度末、四季度初A股或将迎来更凌厉的反弹(受益于盈利弹性+估值弹性驱动). 建议等待年内的第二次买点。包括美联储加息时点、英国脱欧等潜在共振来源均可能会使得调整超过预期,但这种超调可能是有限且短暂的,并为市场留下年内第二次买点。 聚焦超级周期和业绩,年中可能启动新一轮企业盈利扩张周期,这极可能是中低速增长下中国面临的第一轮企业盈利扩张周期。 行业配置上,紧抓两主线: 第一,业绩进入长期扩张的“超级周期”,以消费行业为主,比如航空、小家电、食品饮料等行业。 第二,估值被低估和错杀的业绩稳定增长的成长股,以新兴服务业为主。主题重点推荐城市轨交、以及体育赛事等相关投资机会。 |