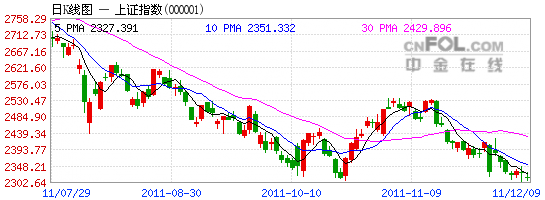

今天大盘再现弱势格局,虽然统计局今日公布的11月经济数据好于市场预期,但股指反弹并没有获得市场支撑,多空呈现胶着状态,量能递减,沪指成交量继周三后再创3年来新低。截至收盘,沪指报2315.27点跌14.55点,跌幅0.62%,成交388.9亿元;深指报9480.27点跌100.25点,跌幅1.05%,成交392.5亿元。针对今日市场走势,我们对十家实力机构的荐股做了汇总,供广大投资者参考。

南京银行:业绩下行风险有限 给予推荐评级

存贷款策略限制净息差扩张、资产质量风险可控

我们认为,南京银行对协议存款等批发性资金来源的依赖和保守的贷款定价策略将限制其净息差的进一步扩张,但以债券业务为代表的金融市场 业务以及国际结算业务将在中间业务收入方面对营业收入形成一定支撑。同时,提前防控的风险管理机制及其专注于本地的经营策略将确保其资产质量风险可控。此外,我们预计该行将主要采用江苏省内异地支行的模式进行网点扩张,今明两年维持年均10 家左右的开设速度。2011-13 年归属股东净利润预期分别同比增长21.4%、17.5%、16.6%至28.1 亿元、33.0 亿元、38.5 亿元。

与众不同的存贷款策略

与当前大部分银行激烈的存款竞争不同,南京银行把对业务人员的激励重点放在贷款方面,通过协议存款等批发性来源弥补吸收存款能力的不足,并依靠贷款的综合收益(包含利息收入和中间业务收入)弥补较高的资金成本。同时,南京银行较为看重与客户长期关系的维护,在今年各银行普遍上浮各类贷款利率的情况下,该行贷款的整体利率上浮力度小于同业。我们认为,较高的存款成本和保守的贷款定价策略将对净息差的持续扩张形成压力,2011-13 年净息差预测为2.64%、2.61%、2.60%。

提前防控和地方背景是资产质量的重要保证

今年以来,南京银行通过提前逐笔检查并退出部分存在风险隐患的项目,成功避免了多笔金额较大贷款的资产质量风险,我们相信,该行开始较早的贷款质量排查和防控是其较为稳健资产质量的重要保证之一。此外,南京银行当前和未来较长时间内的重点业务地区仍将是南京市和江苏省,该行对这一区域的经济状况和客户情况有深入的了解,同时其较为保守的经营策略也意味着业务主要围绕专注于当地的企业、当地政府以及与当地政府有密切关系的企业和项目展开。因此,我们认为南京银行在今年内仍能实现不良贷款和不良率的“双降”,未来资产质量风险可控,同时将保持较大的拨备计提力度。

首次覆盖给予“推荐”评级

预计南京银行2011-13 年的EPS 分别为0.95、1.11、1.29 元,BVPS 分别为7.00、7.79、8.71 元,对应12 月8 日收盘价9.50 元动态P/E 分别为10.1、8.6、7.3 倍,动态P/B 分别为1.4、1.2、1.1 倍,我们认为,南京银行特色鲜明的中间业务模式和审慎的业务发展战略能有效防范业绩下行的风险,在当前政策微调的背景下,我们将对其净息差潜在的超预期表现保持关注,首次覆盖给予“推荐”评级。

(平安证券)

[1] [2] [3] [4] [5] [6] [7] [8] [9] [10] 下一页

|网站首页|财经金融|银行|股票|基金|保险|期货|股评|港股|美股|外汇|债券|黄金|理财|信托|房产|汽车|

|