商战变“伤战”!华信信托董事长锤击总经理,资本圈恩怨情仇这么猛?

华信信托董事长抡锤打伤总经理背后,还有一连串问号共同交织出迷雾重重,至今仍未明晰。 |作者:崔崔 劳灵格 |编辑:阿晔 |编审:苏苏 先有上市公司投毒,今有信托公司抡锤,最近资本圈的商战着实有些“不讲武德”。 据《中国经营报》报道,1月6日17时左右,华信信托董事长董永成打伤其公司总经理王瑾。知情人士透露,董永成在大连办公楼的电梯里,使用锤子打伤王瑾。王瑾一度血流满面,被送往华信信托公司附近的大连医科大学附属第一医院医治。她全身有14处伤,被诊断为轻伤一级,于1月7日进行颅骨修复手术。目前,董永成已被刑事拘留。 1月8日,华信信托官网发布声明称:“当前公司全体工作人员状态稳定,公司各项业务正常进行。公司将积极配合公安部门案件审理和调查工作,在监管部门指导下,进一步规范治理结构和决策体系。”

锤击女下属,什么仇什么怨? 华信信托股份有限公司是中国银保监会监管的银行业金融机构,成立于1981年,2019年末净资产123亿元,是目前辽宁省唯一一家信托公司,共有华信汇通、北京万联同创网络科技有限公司、沈阳品成投资有限公司等20家股东。其前身是工商银行(601398,诊股)大连信托投资股份有限公司。 今年64岁的董永成,此前正是工商银行大连信托投资股份有限公司总经理,早年还担任过工商银行大连市分行技改处副处长。2017年4月,董永成由股东华信汇通集团有限公司推举,再度被选任为华信信托董事长。 除了华信信托股份有限公司,目前董永成还担任华信汇通集团有限公司、沈阳华成特信息技术有限公司等法定代表人,担任沈阳华成特信息技术有限公司、海南银江实业投资有限公司、海南兴航通达实业发展有限公司等股东,担任大通证券股份有限公司、华信信托股份有限公司、华信汇通集团有限公司等高管。

比董永成小10岁的王瑾,毕业于东北财经大学统计学院。2019年华信信托年报显示,她曾任华信信托股份有限公司财务部总经理助理、副总经理(主持工作),理财中心/研究发展中心总经理,总裁助理,副总裁,常务副总裁。 事发后,一位熟悉王瑾的原华信信托人士对媒体说:“王瑾温文儒雅,待人较为和善,她与董事长董永成都是东北财经大学毕业的,在华信信托工作,从财务开始做起。” 2020年1月21日,王瑾升任华信信托总经理一职,至今履新不到一年。此前,总经理一职一直由黄铎担任。记者查阅华信信托2004年至2017年的历任董、高、监名录发现,15年间,董永成始终担任法定代表人、董事长,黄铎始终担任总经理,臧冬青始终担任监事。其余职位均多次变更,“铁三角”始终不变。 关于这场风波,有业内人士猜测,发生冲突的原因可能是公司内部对不良处置存在分歧,甚至可能是想掩盖一些问题;也有可能是王瑾向监管部门坦白了操作上存在的违法违规行为。

被曝资金缺口达70亿 知乎上,一位圈内人士曾评价:“华信在信托行业内只能算是中等偏下,前些年利润和业务还可以,但这两年业务收缩较大,积累了一些风险项目,人才流失也比较严重。” 对比华信信托过往财报,可以印证这一说法。2015年至2018年,华信信托分别实现营收27.48亿元、23.11亿元、14.02亿元、11.46亿元,实现净利分别为19.70亿元、16.06亿元、10亿元、8.07亿元。 到了2019年,华信信托营收5.72亿元,亏损1.52亿元。另根据银行间市场未经审计的财务数据,2020年上半年华信信托实现营收-4.17亿元,亏损5.55亿元。 一位业内人士告诉环球人物记者,华信做的是信托业务,在业内,这种业务比较容易“出事”。“很多时候,这类业务就是把银行做不了又想做的业务接过来操作。比如,银行对房地产等(行业)的贷款受到种种限制,信托公司就把这类投资做成一个信托产品,银行可以购买信托产品,这样就绕过了种种限制。所谓影子银行,这也是其中一种。这类业务在市场良好、投资回报顺利的时候皆大欢喜,但万一遇到问题,往往就会惹出麻烦。华信具体属于什么情况,还需要进一步调查。” 此外,记者还联系了多位大连当地消息人士,对方都以“不好说”为由婉拒了采访。

不过显而易见的是,对于华信信托来说,这两年的遭遇是麻烦不断、危机不断。 早在2019年底,华信信托就被银保监会列入六家高风险信托公司之列。2020年4月,华信信托和四川信托同时被叫停了“资金池”业务。 风险逐渐暴露出冰山一角。2020年9月24日,华信信托发布首个延期公告。随后,其又陆续在公司官网披露了27个信托计划延期公告,表示“受部分融资企业赖账、新冠疫情持续等因素的影响”,融资企业未按约定偿还融资本息,公司管理的部分集合资金信托,根据信托资产清收情况以及合同相关约定,可能会出现延期情况。 截至目前,华信信托仍有23个项目尚未按期兑付,且均已超过前述公告所约定的延期时限,进入“二次延期”。 据《中国经营报》报道,有业内人士分析,目前华信信托的资金缺口大约在70亿元左右。

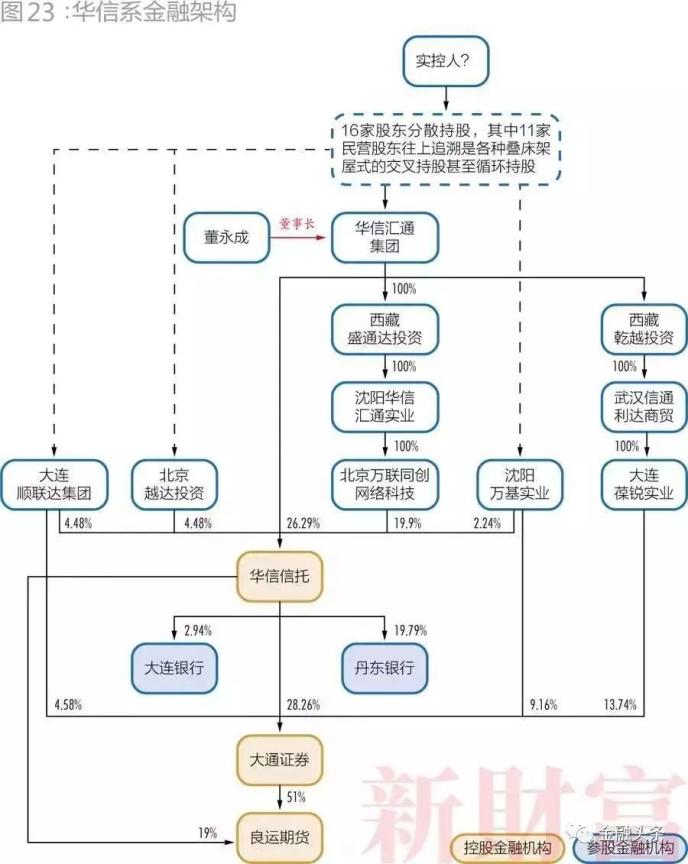

“最神秘的信托公司” 和迷雾中的华信系 华信系以华信汇通集团为上层控股公司,以华信信托为中枢纽带,控股大通证券、大连良运期货,先后参股大连银行、丹东银行、国海证券(000750,诊股)、东北证券(000686,诊股),一度是大连乃至辽宁金融业举足轻重的存在。 作为华信系的核心,华信信托一直被称为“最神秘的信托公司”,原因在于其“不务正业”的收入结构和庞大复杂的股权架构。

·华信系金融架构。《新财富》制图 2017年,《新财富》调查华信信托,发现其收入结构迥异于其他信托公司。以2016年为例,中信信托、建信信托、中融信托等行内大鳄,收入的主要部分来自于信托业的手续费及佣金收入,占比70%左右;而华信信托该项收入占比仅为36.6%,其收入主要部分来自于投资收益,占比超过60%。 如此“不务正业”的扩张路径可以追溯到2006年,当时华信信托的混业型金控架构就已初步成型。它持续进行大手笔的金融机构股权投资,对银行、期货、保险、证券均有涉猎。 2006年,华信信托介入大通证券重组,并成为其控股股东;2007年,华信信托参与大连银行增资扩股,持股5.2%(2015年降低至2.94%);2008年1月,华信信托与大通证券联合收购良运期货,合计持股70%;同年,华信信托参与发起设立百年人寿,持股9.01%(于2012年转让);2010年,华信信托参与丹东银行增资扩股,持股19.79%,成为仅次于丹东市财政局的第二大股东。 这样的的扩张历程与其频繁股权结构变动也紧密相关。 据《新财富》统计,华信信托20年(1997年-2017年)股权变更历程中,其工商资料记载的股东变更多达23次,先后出现的法人股东超40家,截至目前登记在册的股东数量为20家。与股权结构频繁变更相伴随,华信信托经历了7次增资扩股,使得其注册资本从1.01亿元一路增加至66亿元。

2006年和2007年,都是华信信托发展过程中值得关注的节点。 2006年12月28日,华信信托第二次增资扩股,民资持股占比超过国资,激进扩张之路就此开启。 2007年,华信信托年报中披露的股东情况出现巨大变化。大连华信投资有限公司借华信信托重组的机会,一举拿下49.17%的股权,成为第一大股东。 蹊跷的是,这个第一大股东原本是华信信托的控股子公司。 华信信托2006年年报显示,其控股子公司中排在第一位的即为大连华信投资,华信信托持有其90%股权。2007年,华信投资成为华信信托第一大股东之后,华信信托控股子公司名单中,华信投资的名字也同时消失。 2006年,董永成是以职工代表的身份出任华信信托董事长,而2007年年报披露,董永成是以第一大股东委派的方式出任董事长的。华信信托年报显示,新晋第一大股东华信投资的法人代表、董事长为即为董永成本人。 2010年,华信投资更名为华信汇通集团有限公司。多年来,华信汇通集团与华信信托一样都进行了繁杂的股权变更,多达20次,股权在百余家公司间辗转腾挪。 而华信信托股权结构最高达15层,至少涉及104家法人单位、22位自然人,各种叠床架屋式的交叉持股可以说是眼花缭乱。 更加混乱的是,据《新财富》不完全统计,华信系160余家公司中出现的法定代表人共计58位,除了11位自然人仅担任一家公司的法定代表人外,其余47位自然人均在2-12家不等的公司担任法定代表人。 这些代表人背后究竟存在着怎样的血缘、地域关联?华信信托和华信汇通为什么要采取如此繁复的股权架构?华信系背后实控人究竟是谁?这一连串问号共同交织出迷雾重重,至今仍未明晰。 部分资料来源:《中国经营报》《每日经济新闻》《新财富》、反做空研究中心 相关文章: 最新文章: |