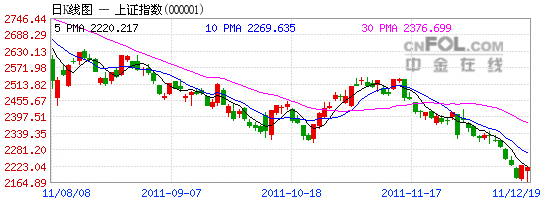

券商机构晚间推荐10只潜力股(12月19日)

事件 (1)大股东新钢集团在12 月16 日增持公司246.16 万股,占公司已发行总股份的0.18%,至此大股东持股77.20%;新钢集团承诺在未来12 个月内继续增持公司股份,累计增持比例不超过公司已发行总股份的2%(含本次已增持股份),在增持期间及法定期限内不坚持本公司股份。 (2)公司拟公开发行为期5 年的9 亿元固定利率公司债券已获得中国证监会批准,债券票面利率询价区间为6.20%-6.70%。本期债券采用单利按年计息,不计复利。 评论 本次增持情况及背景简介。12 月16 日,公司股票成交量6.67 万手,成交金额3074 万元,成交均价4.61 元。这意味着该日大股东增持的股数占交易量的36.87%。本次增持的背景是:(1)离12 月21 日召开股东大会表决转股价下调至6.5 元/股仅剩3 个交易日(由于大股东不持有转债,通过的可能性几近100%);(2)股价已连续几日在4.55 元左右徘徊(6.5 元的70%)。 增持验证了大股东对股价的诉求非同一般。公司2008 年8 月发行的可转债规模为27.60 亿元,相当于公司当前净资产的31.56%。按照其可转债发行条款规定:“如果股票收盘价连续30 个交易日低于当期转股价格的70%,将触发提前回售条款”,预计2011 年12 月21 日之后,转股价将顺利调整为6.5 元,因此若公司股价持续在4.55 元以下(调整后转股价6.5 元的70%),公司将可能面临很急切的回售压力,进而带来财务风险,对此我们在12 月6 日的点评报告中已经做了明确提示。我们判断公司的应对之策是短期内大股东增持,中长期内在江西省国资委的帮助下注入优质资产以期届时能顺利实现转股。 债券发行有利于改善公司的财务结构。2010 年公司财务费用4.65 亿元,占销售收入的1.3%,相当于净利润的1.27 倍。此次拟发行的公司债规模不超过9 亿元,利率预计在6.20%-6.70%之间,而当前银行贷款利率:1 年为6.56%,1-3 年为6.65%,3-5 年为6.90%。即便扣除掉发行费用(预计不超过债券发行总额的1.75%,亦即1575万元),也好于银行贷款,因此将有助于改善公司的财务结构。 盈利预测和投资建议 暂不考虑未来转债对股本的摊薄以及公司债券发行的影响,我们暂时仍然维持公司2011-2013 年EPS 分别为0.264 元、0.517 元、0.647 元,以最新收盘价计算,对应的2011-2013 年PE 分别为17.92 倍、9.15 倍和7.31倍,最新的PB 则为0.75 倍,公司长期投资价值显著,且在4.55 元左右具备较高的安全边际(公司当前股价为4.73 元),维持“买入”评级。 风险提示 (1)大盘持续低迷;(2)钢铁行业继续低迷;(3)公司最终缺乏优质资产注入。 (国金证券) |