|

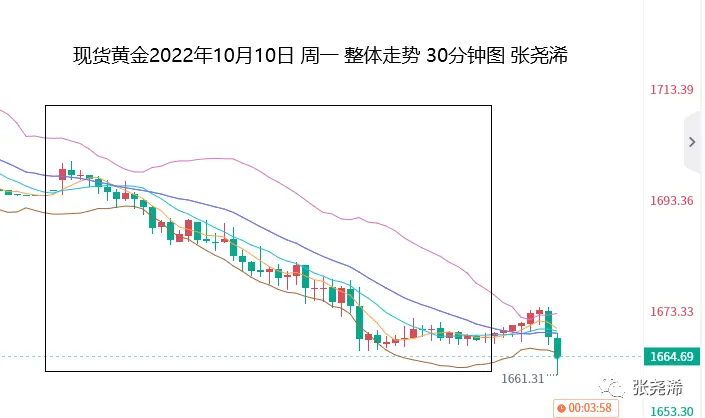

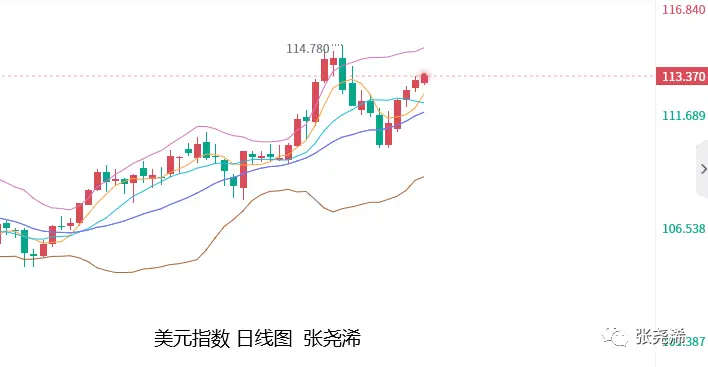

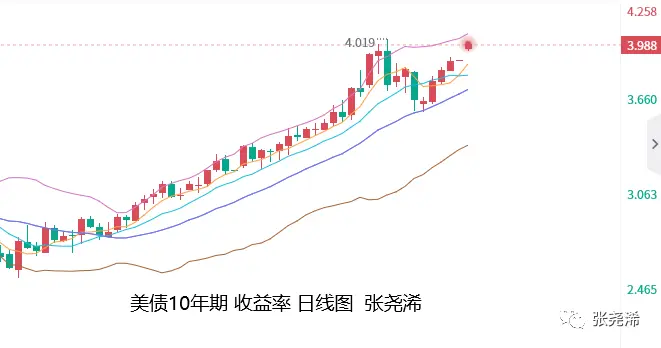

张尧浠:通胀预期扶摇美元直上、黄金短期仍有下行压力 上交易日周一(10月11日):国际黄金/伦敦金延续回落力量,大幅下跌走低收阴。一举跌破10日及中轨等均线支撑,且仍未显示回撤触底,故此短期走势仍有继续回落的风险。 具体走势上,金价自亚市开于1695.53美元/盎司,即短暂走强录得日内高点1699.76美元后,便再度承压回落,且整体一路下行至美盘23点左右录得日内低点1665.66美元,之后,则有所止跌缓慢回升,延续至收盘,收于1667.92美元,日振幅34.1美元,收跌27.61美元,跌幅1.6%。  影响上,因投资者对于本周晚些时候美国公布的通胀数据,仍于其居高不下,使美联储的激进货币政策势将持续到明年;再加上芝加哥联储主席埃文斯周一表示,尽管美联储持续升息,但仍有能力在不导致失业率大幅上升的情况下降低通胀。这驳斥了有关美联储正推动全球和美国经济大幅下滑的说法。也盖过了目前因乌克兰危机最新升级而产生的任何避险需求。同时也提振了美元走强,并打压金价连续第四个交易日下跌,触及一周低点。 现货白银跌2.2%,至每盎司19.66美元,铂金下跌1.2%,至901.06美元。钯金上涨0.2%,至2186.03美元。 展望本周二(10月11日):国际黄金开盘先行表现止跌回升,美元指数开盘走弱,对其产生一定支撑,但美债收益率高开偏强,指标信号看涨预期较大,美元指数整体也仍有走强的风险,故此黄金虽早盘走出反弹,但短期仍有回落空间。上方关注昨日跌破的均线为阻力,仍可进行看空。  日内暂无重点关注数据及事件,市场仍在等待周四的美国通胀数据CPI年率及月率,在这之前,走势将以预期和现有的因素为主进行波动; 美联储激进的紧缩政策今年以来一直给金价带来压力,导致金价从3月份的年内高点暴跌19%。目前,上周五的非农就业数据强化了人们的预期,即美国央行将继续加息以对抗通胀。随着美元走高以及市场对美联储大幅加息的押注得到巩固,金价将继续表现承压回落; 另外,市场预期11月美联储将继续加息75个基点的概率为92%,几乎板上钉钉,这暗示金价将成为至11月。 金价又回到了1680美元的水平下方,也暗示在短期内仍将面临一些下行压力。  现在,本周重点仍然是即将公布的美国9月通胀数据,8月份的数据比预期的要高。市场预计消费者价格指数(CPI)将加速上升,这几乎没有给试图给经济降温的美联储提供喘息的机会。 尽管美联储目前的鹰派立场意味着金价将在更长时间内持续走低。但从长远来看,也只会加剧美联储继续大幅提高基准利率的压力。一旦美国经济放缓迫使美联储调整政策、美元开始贬值,金价就会出现反弹,关注节点还是以明年初为主。  技术上:月图级别,金价在9月打破1680美元关键支撑,并一度持续走低触及2年半低点后,虽最终有所明显回升,但仍处于空头趋势中,本月走势冲高回落,目前再度转弱,继续遇阻5月均线压力表现回撤,如本月不能突破5月均线或者持稳于1680美元上,则后市仍有回落风险,并继续觊觎下探触及100月均线支撑位置(1444/1525美元)的位置,但如突破5月均线或持稳1680美元上方,则看好持续反弹,或筑底震荡待年底回升。  周线级别:金价前周触底回升,上周冲高回落,多空力度相对参半,但趋势上,则仍保持着2070美元而下的下行趋势走盘,并如期受阻10周均线压力产生回落,根据之前的多次触底回升后遇阻10周均线回落并进一步下探新的低点来看,本次回落也存在跌破前周低点的风险,再加上100周均线向下运行,后市有和200周均线回合,形成中期死叉看空的迹象,故此技术走盘上,后市看空的预期仍然较大,除非反弹突破10周均线,否则将很难打破此观点和已有的下行趋势。 周内上方关注200周均线阻力以及10周均线阻力,下方关注上周低点以及前周开盘价附近支撑。  日线级别:金价昨日跌破30日均线以及中轨线支撑,今日走势继续运行在其下方,空头压力加大,操作也如期和昨日说到的一样,以5日均线为阻力高空,目前主图回落仍未显示触底信号,附图指标MACD以及KDJ继续保持看空,走势将继续看回落,上方关注各均线阻力附近为空单进场依据,下方关注上周低点和前周开盘价支撑。 日内初步点位参考: 国际黄金:上方关注1672美元附近阻力,以及1678美元阻力;下方关注1660美元支撑,以及1653美元附近支撑; 现货白银:上方关注19.60美元阻力,以及19.80美元阻力;下方关注19.30美元支撑,以及19.00美元支撑; 注: 黄金TD=(国际黄金价格x汇率)/31.1035 国际黄金波动1美金,黄金TD约波动0.22元(理论上)。 美国期货金价=伦敦现货价×(1+黄金掉期利率×期货到期天数/365) 大胆预测,谨慎交易。以上观点及分析仅代表作者个人思路,只供参考,不作交易依据,据此操作,盈亏自负。your money your decision。 黄金投资基本功必备书籍:《玩赚黄金投资交易》 |

|

||

|

|

||