|

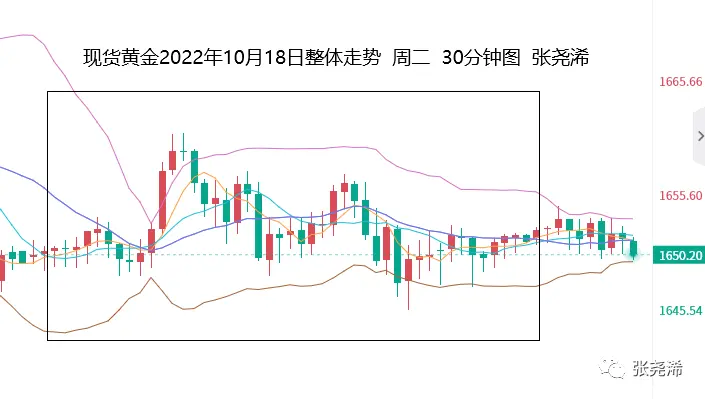

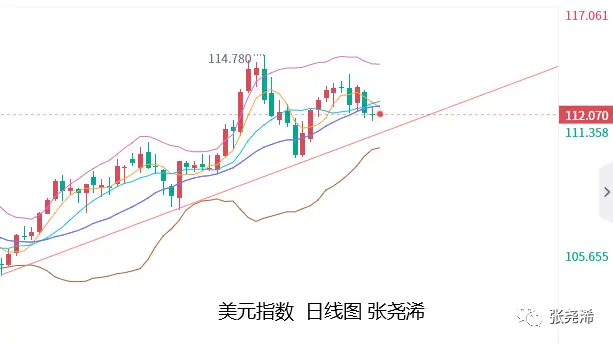

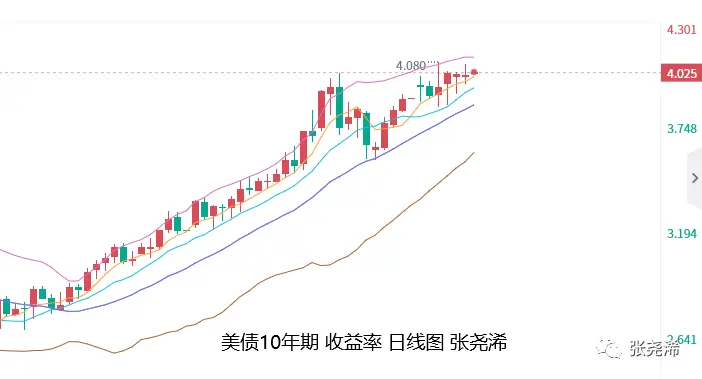

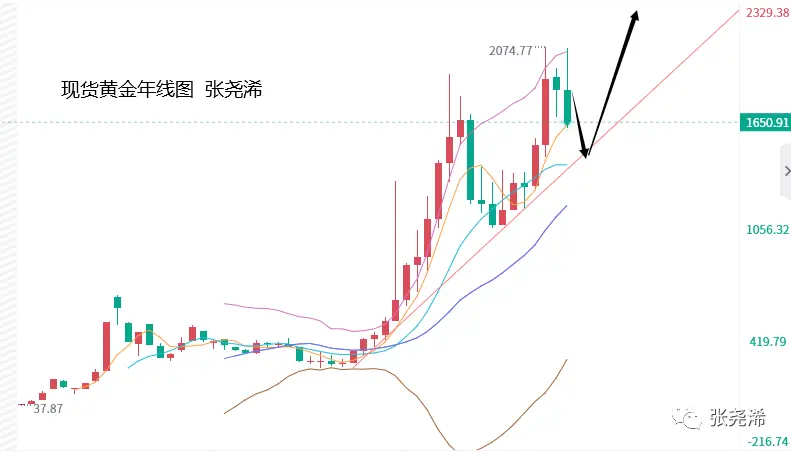

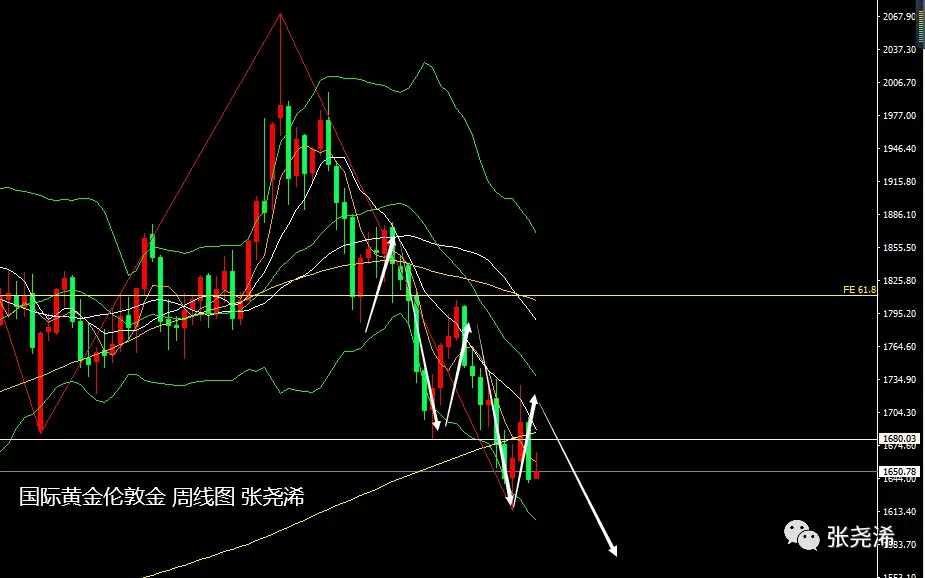

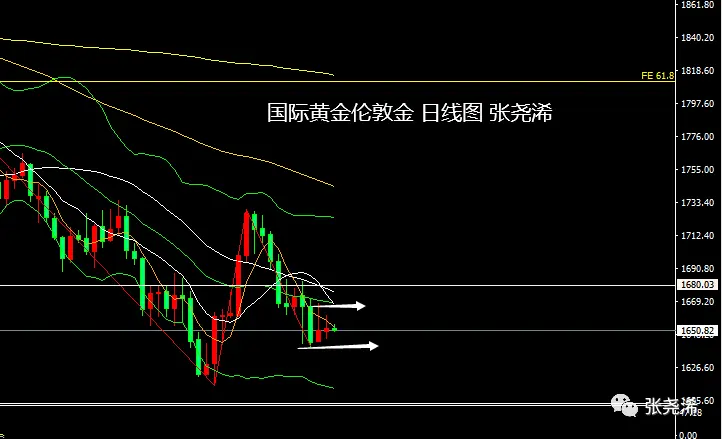

张尧浠:美元走弱仍在涨趋中、黄金震荡酝酿仍有跌势风险 上交易日周二(10月18日):国际黄金/伦敦金再度冲高回落,倒垂微幅收跌。但波幅有所缩小,日图短期有一定的止跌回升预期,不过周图及月图仍面临较大压力。 具体走势上,金价自亚市开于1650.26美元/盎司,先行短暂震荡后转走强,并于午间13点左右录得日内高点1660.60美元,空单也随即进场持有,之后,则开始遇阻回落,欧盘尾及美盘初虽再度走强,但力度不及亚盘,并最后仍再度回落走低,录得日内低点1645.77美元,并就此止步震荡回升,终收于1651.81美元,日振幅14.83美元,收涨1.55美元,涨幅0.094%。 影响上,美元指数日内运行在其中轨下方震荡收线,对金价产生一定利好支撑,但美债收益率震荡看涨预期,以及美联储进一步大规模加息的前景仍在对金价造成压力,而回撤收线;  除了黄金之外,现货白银上涨0.37%,至18.722美元/盎司。现货铂金下跌0.7%,至907.50美元/盎司,此前曾触及一周半高点。现货钯金上涨1.19%,至2020.09美元/盎司。 展望今日周三(10月19日):国际黄金亚市早盘窄幅运行,美元指数及美债收益率开盘窄幅运行,对其产生观望性的多空影响; 另外,美元指数虽运行在中轨下方,各指标都保持看空信号,有一定的进一步回落预期,但日图走势则保持着上行趋势,且已经多次在中轨下方重新回归看涨,故此美元指数目前的承压看空有待谨慎对待。另外,美债10年期收益率继续保持看涨趋势不变,则也会限制金价反弹动力,故此就算美元进一步回落,提振金价走强,预计多头也难持续,大概率还是偏向震荡收涨。  日内将重点关注美国9月新屋开工总数年化(万户)和营建许可总数(万户),由于美国房贷利率飙升,美国房屋建筑商信心指数已下降至6个月前的一半。这是该指数连续第10个月下降,创下了1985年有记录以来的最长连跌。故此,市场也预期晚间数据将不及前值和预期,并利空美元,利好金价。因而今日金价仍有继续收涨的预期。我们将继续关注日图金价的回升力度。  基本面上,上周公布的火热的美国消费者物价指数(CPI)数据强化了美联储大幅升息的预期,故此美联储11月3日凌晨加息75个基点在即的风险依然存在。投资者也预计美联储将在2023年第一季度继续加息,没有迹象表明他们会在短时间内放缓货币政策,加息周期有所延长,加息峰值也有所升高。因而金价目前的反弹仍然是短期难以持续的,压力也将延续至明年第一季度过后。 现在,随着投资者评估全球衰退风险与美联储的紧缩路径,美元指数震荡偏弱,现货黄金微幅上涨。但由于美国通胀走高,且美联储仍在积极收紧货币政策,金价的回升仍然是有限的,技术走盘的看跌目标仍然在被觊觎等待触及。  技术上:月图级别,金价在今年3月和4月连续两根射击之星倒垂看空的形态下,如期走出持续性下行,延续到目前的10月份,仍保持着此下行趋势力度,规则上,也保其从5月开始的,前一根触底回升垂线,后续跟随一根冲高回落垂线,且低点不断下移的回落趋势, 本月也如期走出回落倒垂,这将增加11月再度刷新回落低点的预期。并且也将直接下看1600美元下方,继续去觊觎100月均线支撑1446或1525美元的触及。由此再去看触底回升。此预期目前概率较大。  但根据年线图来看,目前的低点也正处于5年均线支撑位置,需要进一步跌破,才能顺势看空至月图级别的目标。并且留意年线图的上升趋势线支撑。支撑位置也预月图雷同。故此金价此波加息周期的回落目标和长期看涨支撑大概率也在此两个位置。  周线级别:金价走势仍然还是保持着自3月份转跌的下行模式,即每次的反弹,都将遇阻10周均线而回落,并继续刷新其低点,目前,金价继续遇阻10周均线走低,且运行在200周均线下方,这也增强了此观点,故此本周及后市走势将依托200周均线阻力高空为主。下方将关注近期低点和布林带下轨的触及。除非多头反弹突破10周均线,否则将很难打破此观点和已有的下行趋势。  日线级别:金价在主图ZZ指标展现触底信号之后,走势有所止跌震荡缩减,但空头压力仍在,上方众多均线仍在对其产生压力,因而反弹力度和空间有限,或保持一段时间震荡之后,将再度走低。故此,上方关注布林带中轨等众多均线阻力,震荡待跌。 日内初步点位参考: 国际黄金:上方关注1658美元附近阻力;下方关注1634美元附近支撑; 现货白银:下方关注18.30美元支撑;上方关注18.90美元阻力; 注: 黄金TD=(国际黄金价格x汇率)/31.1035 国际黄金波动1美金,黄金TD约波动0.22元(理论上)。 美国期货金价=伦敦现货价×(1+黄金掉期利率×期货到期天数/365) 大胆预测,谨慎交易。以上观点及分析仅代表作者个人思路,只供参考,不作交易依据,据此操作,盈亏自负。your money your decision。 黄金投资基本功必备书籍:《玩赚黄金投资交易》 |

|

||

|

|

||